Maandoverzicht - augustus 2024

Wie kijkt naar de prestaties van de aandelenmarkten in augustus heeft geen idee van de turbulentie op de beurzen gedurende deze maand. Een beperkte liquiditeit gedurende deze zomermaand zorgde samen met zorgen over de Amerikaanse economische groei en een aantal technische factoren voor een hoge volatiliteit.

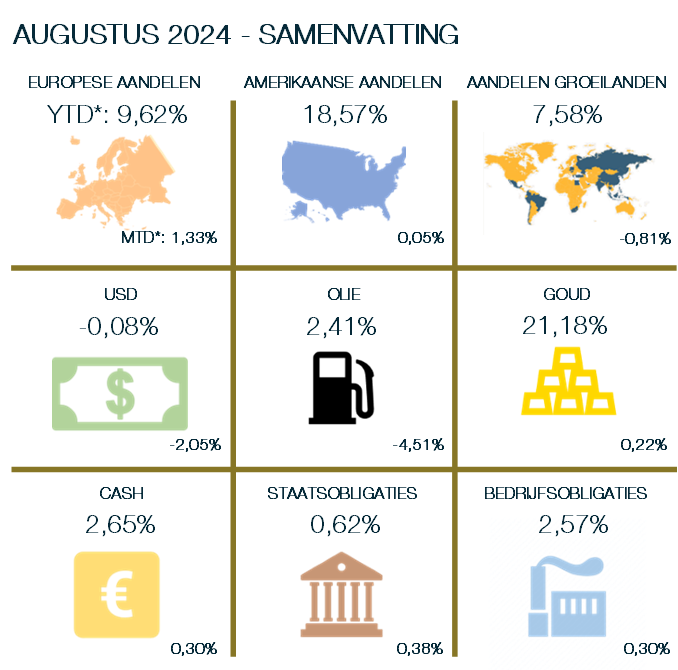

Na een forse correctie begin augustus, herstelden de markten. Dit brengt de Europese aandelen 1,33% hoger op maandbasis. Aandelen in de Verenigde Staten gingen slechts 0,05% hoger maar dit is inclusief een forse daling van de dollar. De groeilanden sloten 0,81% lager af.

In één van zijn meest forse correcties ooit daalde de Japanse aandelenindex Nikkei225 begin augustus op enkele dagen met meer dan 16%. Oorzaak was onder andere de Japanse centrale bank die onverwacht een verhoging van de rente met 0,25% aankondigde. Dit leidde tot het tegendraaien van de zogenaamde carry trade op de Japanse yen. Dit houdt in dat investeerders geld ontlenen in Japanse yen, waar de rente erg laag was, om dit dan aan het werk te zetten in hoger renderende beleggingen. Door de stijging van de rente werd lenen in Japanse yen duurder. Beleggers verkochten daarom hun investeringen om hun schuld in yen terug te betalen. Hierdoor daalden de koersen van heel wat activa en steeg de Japanse yen fors in waarde.

Ook andere markten gingen fors lager. De Europese aandelenindex STOXX Europe 600 koerste op een bepaald moment 6,1% lager. Tegenvallende cijfers over de Amerikaanse economie deden de vrees voor een recessie toenemen. De Amerikaanse S&P500 index verloor op zijn dieptepunt 7,3% van zijn waarde. De VIX index, die de impliciete volatiliteit op de Amerikaanse aandelenmarkt meet en wordt gezien als een goede angstbarometer steeg tot meer dan 65 punten. Een dermate hoog cijfer zagen we niet meer sinds de coronacrisis.

Enkele slechte cijfers over de Amerikaanse economie volgden elkaar in sneltempo op. Het Amerikaanse ISM (Institute for Supply Management) rapporteerde een PMI cijfer voor de Amerikaanse industrie van 48,8. Dit is het laagste peil in 8 maanden. Ook was er een zwak arbeidsmarktrapport waarbij er slechts 114.000 in plaats van de verwachte 175.000 nieuwe jobs werden gecreëerd. De werkloosheid steeg hierdoor naar 4,3% ten opzichte van een dieptepunt van 3,7% in januari. Ook de aanvragen voor werkloosheidsuitkeringen stegen naar het hoogste niveau in 12 maanden.

Gelukkig waren ook deze slechte cijfers slechts van korte duur. Het nadien gepubliceerde ISM cijfer over de dienstensector steeg van 48,8 naar 51,4. Recentere cijfers over nieuwe aanvragen voor werkloosheidsuitkeringen lieten ook geen verdere verslechtering zien. Verder werd de groei van de Amerikaanse economie over het tweede kwartaal positief bijgesteld naar 3%. Het model GDPNow van de centrale bank van Atlanta voorspelt trouwens nog een groei van 2,5% voor de Amerikaanse economie in het derde kwartaal. Daarenboven stelde de vicegouverneur van de Japanse centrale bank de markten gerust door aan te geven dat de kans op nieuwe renteverhogingen minimaal is gezien de huidige volatiele markten. Op dit goede nieuws herstelden de aandelenmarkten snel.

De PMI’s (enquêtes bij aankoopdirecteuren) verbeterden ook fors in Europa. Het samengestelde cijfer, dat de cijfers voor de industrie en de dienstensector combineert, steeg van 50,2 naar 51,2. Al was dit mooie cijfer in het bijzonder te danken aan Frankrijk waar het PMI-cijfer voor de dienstensector fors verbeterde van 50,1 naar 55 punten dankzij de Olympische Spelen. Dit effect wordt als tijdelijk gezien.

We spreken steeds minder vaak over de inflatie. Deze komt namelijk dichter en dichter bij de doelstelling van de centrale banken. Zo steeg de inflatie in de Verenigde Staten met 2,9% op jaarbasis. De kerninflatie bedroeg nog 3,2%. Aan de fabriekspoorten zien we de prijzen ook verder normaliseren. Deze stegen nog met slechts 2,2% op jaarbasis. Idem voor Europa waar de inflatie op 2,2% uitkwam.

In China stegen de prijzen dan weer iets meer dan verwacht, al blijft een inflatiecijfer van 0,5% op jaarbasis nog steeds erg laag. De producentenprijzen blijven wel verder dalen. Deze gingen voor de 22ste maand op rij lager, in juli met 0,8%.

De verzwakking van de Amerikaanse arbeidsmarkt en de daling van de inflatie zorgen voor een comfortabelere situatie voor de Amerikaanse centrale bank om in september voor de eerste keer de rente te verlagen. Tijdens de jaarlijkse bijeenkomst van centrale bankiers in Jackson Hole gaf Jerome Powell, voorzitter van de Amerikaanse centrale bank, aan dat “de tijd was gekomen om het monetaire beleid aan te passen”. Tegen het einde van het jaar verwachten de markten dat er een vol procentpunt van de beleidsrente van de centrale bank af zal gaan. Aangezien er nog drie vergaderingen zullen plaatsvinden betekent dit een verlaging van 0,5% en twee van 0,25%.

Deze verwachtingen tot snelle renteverlagingen in de Verenigde Staten stuurden de dollar lager. De munt verloor in augustus 2,05% ten opzichte van de euro. In Europa staan er wellicht ook meer renteverlagingen op het menu. Hier verwachten de markten dat na de verlaging in juni er nog eens 0,6% van de rente af kan tegen het einde van het jaar. Er zullen dus nog 2 à 3 verlagingen volgen.

Dit volledige artikel wordt louter ter informatie gepubliceerd. Het is niet bedoeld als beleggingsadvies en bevestigt geen enkele verrichting, tenzij dit met uitdrukkelijk akkoord werd overeengekomen. De informatie in dit document komt van diverse bronnen. FinFactor NV besteedt de grootst mogelijke zorg aan de keuze van die bronnen en het doorgeven van die informatie. Toch kunnen fouten of weglatingen in die bronnen of processen niet a priori worden uitgesloten. Dit document mag uitsluitend gereproduceerd worden met het voorafgaand schriftelijk akkoord van FinFactor NV. De intellectuele eigendomsrechten van FinFactor NV dienen te allen tijde nageleefd te worden.