Revue mensuelle - août 2024

Quiconque observe les performances des marchés boursiers en août n'a aucune idée des turbulences qu'ont connues les marchés boursiers au cours de ce mois. Le manque de liquidités durant ce mois d'été, les inquiétudes concernant la croissance économique américaine et un certain nombre de facteurs techniques ont créé une forte volatilité.

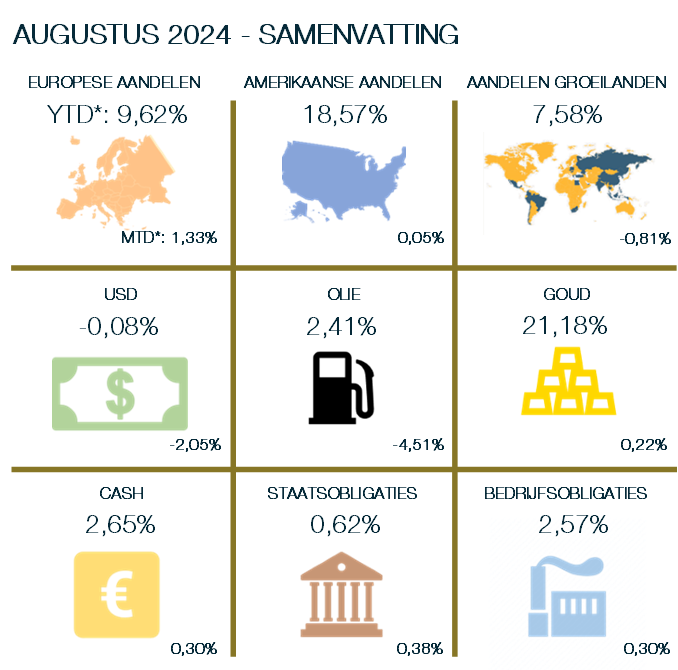

Après une forte correction au début du mois d'août, les marchés se sont redressés. Les actions européennes ont ainsi progressé de 1,33 % sur une base mensuelle. Les actions américaines n'ont progressé que de 0,05 %, mais ce chiffre tient compte de la forte baisse du dollar. Les marchés émergents ont clôturé en baisse de 0,81 %.

Au début du mois d'août, l'indice boursier japonais Nikkei225 a chuté de plus de 16 % en quelques jours, ce qui constitue l'une des corrections les plus sévères de son histoire. L'annonce inattendue par la banque centrale japonaise d'une hausse de 0,25 % des taux d'intérêt en a été la cause. Cette annonce a entraîné le renversement de ce que l'on appelle le « carry trade » sur le yen japonais. Les investisseurs empruntaient de l'argent en yens japonais, où les taux d'intérêt étaient très bas, et le plaçaient ensuite dans des investissements à plus haut rendement. La hausse des taux d'intérêt a rendu les emprunts en yens japonais plus coûteux. Les investisseurs ont donc vendu leurs investissements pour rembourser leur dette libellée en yens. En conséquence, les prix de nombreux actifs ont chuté et le yen japonais s'est fortement apprécié.

D'autres marchés ont également connu une forte baisse. L'indice boursier européen STOXX Europe 600 a perdu 6,1 % à un moment donné. Des données décevantes sur l'économie américaine ont renforcé les craintes d'une récession. L'indice américain S&P500 a perdu 7,3 % de sa valeur à son plus bas niveau. L'indice VIX, qui mesure la volatilité implicite du marché boursier américain et est considéré comme un bon baromètre de la peur, a dépassé les 65 points. On n'avait pas vu un chiffre aussi élevé depuis la crise de Corona.

De mauvaises données sur l'économie américaine se sont succédées. L'ISM (Institute for Supply Management) a publié un indice PMI pour l'industrie manufacturière américaine de 48,8. Il s'agit du niveau le plus bas depuis huit mois. Le rapport sur le marché du travail était également faible, avec seulement 114 000 nouveaux emplois créés au lieu des 175 000 attendus. En conséquence, le taux de chômage est passé de 3,7 % en janvier à 4,3 %. Les demandes d'allocations de chômage ont également atteint leur niveau le plus élevé depuis 12 mois.

Heureusement, même ces mauvais chiffres n'ont été que de courte durée. Le chiffre ISM publié ultérieurement pour le secteur des services est passé de 48,8 à 51,4. Les chiffres plus récents concernant les nouvelles demandes d'allocations de chômage n'ont pas non plus montré de détérioration supplémentaire. En outre, le taux de croissance de l'économie américaine au deuxième trimestre a été revu à la hausse, à 3 %. En fait, le modèle GDPNow de la Banque centrale d'Atlanta prévoit toujours une croissance de 2,5 % pour l'économie américaine au troisième trimestre. Par ailleurs, le gouverneur adjoint de la banque centrale du Japon a rassuré les marchés en indiquant que les risques de nouvelles hausses de taux étaient minimes compte tenu de la volatilité actuelle des marchés. Ces bonnes nouvelles ont permis aux marchés boursiers de se redresser rapidement.

Les PMI (enquêtes auprès des directeurs d'achat) se sont également nettement améliorés en Europe. Le chiffre composite, qui combine les chiffres de l'industrie manufacturière et des services, est passé de 50,2 à 51,2. Cette embellie est particulièrement due à la France, dont le PMI des services s'est fortement amélioré, passant de 50,1 à 55 points, grâce aux Jeux olympiques. Cet effet est considéré comme temporaire.

On parle de moins en moins d'inflation. En effet, elle se rapproche de plus en plus de l'objectif des banques centrales. Ainsi, l'inflation américaine a augmenté de 2,9 % en glissement annuel. L'inflation de base s'est maintenue à 3,2 %. Aux portes des usines, nous constatons également que les prix se normalisent davantage. Ceux-ci n'ont toutefois augmenté que de 2,2 % en glissement annuel. Il en va de même pour l'Europe, où l'inflation s'est établie à 2,2 %.

En Chine, les prix ont ensuite augmenté un peu plus que prévu, même si le taux d'inflation annualisé de 0,5 % reste très faible. Les prix à la production ont continué à baisser. Ils ont baissé pour le 22e mois consécutif, de 0,8 % en juillet.

L'affaiblissement du marché du travail américain et la baisse de l'inflation rendent la situation plus confortable pour que la banque centrale américaine réduise ses taux d'intérêt pour la première fois en septembre. Lors de la réunion annuelle des banquiers centraux à Jackson Hole, le président de la banque centrale américaine, Jerome Powell, a indiqué que « le moment était venu d'ajuster la politique monétaire ». D'ici la fin de l'année, les marchés s'attendent à ce que le taux directeur de la banque centrale soit réduit d'un point de pourcentage. Avec trois autres réunions à venir, cela signifie une réduction de 0,5 % et deux réductions de 0,25 %.

Ces anticipations de baisse rapide des taux d'intérêt aux États-Unis ont fait baisser le dollar. La devise a perdu 2,05 % par rapport à l'euro en août. En Europe, de nouvelles baisses de taux d'intérêt pourraient également être au menu. Les marchés s'attendent à ce qu'après la baisse de juin, les taux d'intérêt diminuent encore de 0,6 % d'ici à la fin de l'année. Il y aura donc encore 2 ou 3 baisses à venir.

L'ensemble de cet article est publié à titre d'information uniquement. Il ne constitue pas un conseil en investissement et ne confirme aucune transaction, sauf accord exprès. Les informations contenues dans ce document proviennent de diverses sources. FinFactor SA apporte le plus grand soin à la sélection de ces sources et à la transmission de ces informations. Néanmoins, des erreurs ou des omissions dans ces sources ou processus ne peuvent être exclues a priori. Ce document ne peut être reproduit qu'avec l'accord écrit préalable de FinFactor SA. Les droits de propriété intellectuelle de FinFactor SA doivent être respectés à tout moment.