Maandoverzicht - september 2024

In China haalde de overheid zowel de fiscale als monetaire bazooka boven om de deflatoire trends in de economie te stoppen en het consumentenvertrouwen op te krikken. Dit zorgde voor een forse stijging van de Chinese aandelenmarkten. De MSCI China index steeg in september in eurotermen met maar liefst 22,42% en dit ondersteunde de prestatie van de bredere groeilandenindex MSCI Emerging Markets (+4,65% in september).

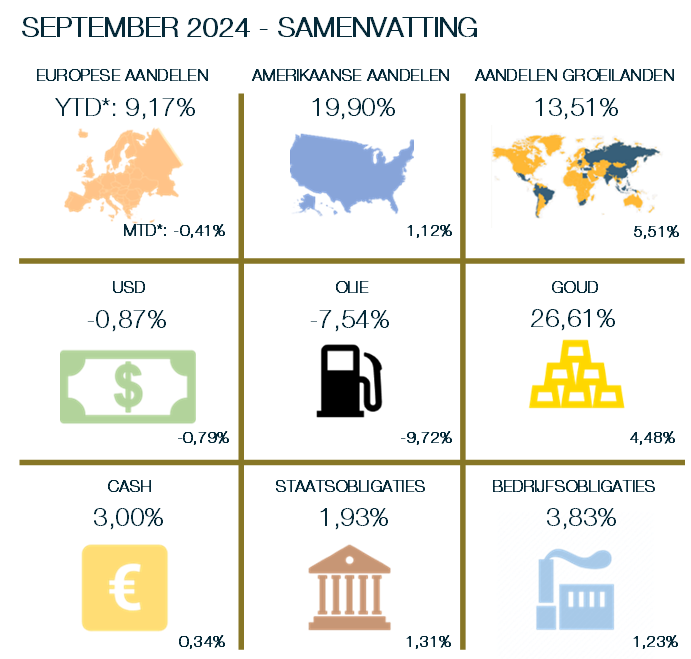

Ook in Europa stegen de aandelenindexen (+0,91% in september) ondanks minder goede economische cijfers. Ze werden geholpen door een sterke stijging van aandelen actief in luxe, die afhankelijk zijn van de Chinese consument, en een renteverlaging van de Europese Centrale Bank. In de Verenigde Staten zorgen een mix van betere economische data en een forse renteverlaging door de centrale bank ook voor positieve cijfers op de aandelenmarkten (+1,18%).

Door al dit monetaire geweld gingen de rentevoeten wereldwijd lager postvatten, wat leidde tot een stijging van de obligatiekoersen.

Op basis van de laatste PMI-cijfers van inkoopmanagers lijkt de Europese economische groei opnieuw stil te vallen. Het globale cijfer voor september daalde voor het eerst sinds februari terug onder de 50 (48,9). De cijfers specifiek voor de maakindustrie zijn nog het meest dramatisch, dit cijfer daalde voor de Eurozo-ne naar 44,8. Vooral in Duitsland (40,3) en Frankrijk (44) voorspellen deze cijfers niet veel goeds. De zuiderse landen presteren momenteel wat beter. Zo is het PMI-cijfer voor de maakindustrie in Spanje nog 50,5. Een cijfer boven de 50 wijst op economische groei.

Op politiek vlak publiceerde Mario Draghi, oud-voorzitter van de ECB, zijn langverwachte rapport over de Europese competitiviteit. Volgens Draghi is er een extra jaarlijkse investering nodig van om en bij de 750 tot 800 miljard euro om de productiviteitsgroei in de Eurozone te maximaliseren. Deze middelen worden volgens Draghi best gezamenlijk door alle Europese landen gefinancierd.

Deze slechte economische cijfers maakten dat beleggers de kans op renteverlagingen door de ECB verhoogden. De in-flatiecijfers verbeteren ook al een tijdje. Zo viel de inflatie in Frankrijk terug naar 1,5%. In Spanje daalde deze naar 1,7%. Dit verhoogde de kans op een extra renteverlaging door de Europese Centrale Bank op 17 oktober. Deze kans steeg van 46,8% naar 91,5%.

De Europese Centrale Bank verlaagde ook in september de beleidsrente met 0,25% tot 3,5%. Ze liet verder weten de druk op de arbeidskosten te zien afnemen. Hierdoor zou ook de kerninflatie in 2026 naar 2% moeten zakken.

In de Verenigde Staten wijzen recente economische cijfers eerder op een zachte landing van de economie. De PMI-enquête bij inkoopmanagers blijft hier met 54,4 mooi boven de 50 note-ren en ook de consument houdt goed stand. Uit data van de “Mortgage Bankers Association” blijkt ook dat de hypotheekrente in de Verenigde Staten dalende is en dat dit een positief effect heeft op de huizenmarkt. Het GDPNow model van de centrale bank van Atlanta rekent op een stevige groei voor de Amerikaanse economie van meer dan 3% over het derde kwartaal.

Wel lijkt de arbeidsmarkt verder af te koelen, dit blijkt vooral uit de daling van het aantal uitstaande vacatures. Dit zou ook in de Verenigde Staten de druk van de lonen moeten halen. De inflatie daalde van 2,9% naar 2,5%. Ook hier begonnen de markten daarom meer renteverlagingen in te prijzen.

De markten twijfelden of de Amerikaanse centrale bank de rente met 0,25% of 0,50% zou verlagen. Uiteindelijk besliste de centrale bank met 0,5% te verlagen met de bedoeling op deze manier aan te geven dat de bank niet achter de feiten aan wil lopen. Tegen het jaareinde verwachten de financiële markten nog 2 à 3 renteverlagingen.

Al dit monetaire geweld in de Verenigde Staten en Europa stuurde de rentevoeten lager. De rente op een Duitse staatslening met een looptijd van 10 jaar viel terug van 2,3% naar 2,12%. Deze op een vergelijkbare Amerikaanse staatsobligatie daalde van 3,9% naar 3,78%. Deze daling in de rentevoeten deed zowel Europese staatsobligaties (+1,7%) en bedrijfsobligaties (+1,53%) in waarde toenemen.

Ook de goudprijs profiteerde van de daling van de rentevoeten. Deze steeg in september met 4,48% naar een winst sinds de start van het jaar van 26,61%. De olieprijzen daalden dan weer door de verwachting van een lagere vraag vanuit China en de VS en een potentieel hoger aanbod.

De verrassing kwam echter van China. De Chinese economie kampt al een tijdje met moeilijkheden door de lokale vastgoedcrisis en geopolitieke spanningen. Het Chinese politburo liet echter de spierballen rollen door een rist stimuleringsmaatregelen aan te kondigen. Het wil onder andere via fiscale uitgaven het inkomen van lagere inkomens verbeteren en de consumptie verhogen. Het overweegt ook kapitaalinjecties in banken om de schuldencrisis aan te pakken.

Ook de monetaire bazooka wordt in stelling gebracht. De Chinese centrale bank verlaagde enkele rentevoeten en ook de minimale aanbetaling voor een tweede woning werd verminderd van 25% naar 15%. Er komt ook rechtstreekse steun voor de aandelenmarkten. Verder worden de reserveverplichtingen voor banken verlaagd. Door dit alles stegen Chinese aandelen fors.

Dit volledige artikel wordt louter ter informatie gepubliceerd. Het is niet bedoeld als beleggingsadvies en bevestigt geen enkele verrichting, tenzij dit met uitdrukkelijk akkoord werd overeengekomen. De informatie in dit document komt van diverse bronnen. FinFactor NV besteedt de grootst mogelijke zorg aan de keuze van die bronnen en het doorgeven van die informatie. Toch kunnen fouten of weglatingen in die bronnen of processen niet a priori worden uitgesloten. Dit document mag uitsluitend gereproduceerd worden met het voorafgaand schriftelijk akkoord van FinFactor NV. De intellectuele eigendomsrechten van FinFactor NV dienen te allen tijde nageleefd te worden.